¿Hay que pagar impuestos por un regalo de boda? Esta pregunta puede haberse pasado por la cabeza de alguna pareja a punto de pasar por el altar. Estos presentes se consideran “una adquisición gratuita de las personas físicas”, según lo define la ley. Como tales se encuadran dentro del impuesto de donaciones y podrían llegar a sufrir un tipo impositivo del 81,6%. En la mayor parte de los casos, estos obsequios suelen ser pequeños detalles o van destinados a sufragar los gastos de la boda. Sin embargo, si hay movimientos importantes en el capital Hacienda puede llamar a capítulo a los recién casados.

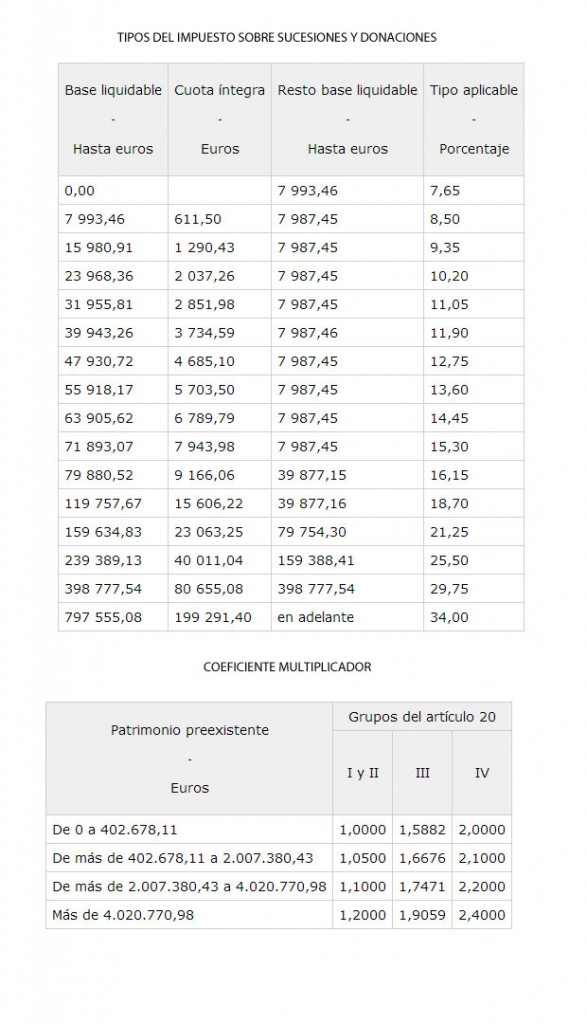

Los regalos de boda pueden considerarse un adquisición gratuita, por lo que tributarían dentro del impuesto de donaciones. El tipo aplicable dependerá del importe del presente, del grado de filiación existente y del patrimonio del receptor. Aunque este impuesto está transferido a las comunidades autónomas, existe una tabla de tipos a nivel nacional sobre la que puede haber alguna bonificación autonómica.

El porcentaje al que tributan las donaciones se enmarcan en un rango que varía de un mínimo del 7,65% a un máximo del 34%. A esta cifra se le tiene que aplicar un coeficiente multiplicador en función del parentesco de quien da este presente. Así, se dividen en tres grupos: parentesco directo (I y II), parentesco no directo (III) y no parentesco (IV).

En el caso de una donación que tribute al 7,65%, si se trata de una regalo hecho por una persona con la que no existe ningún vínculo de parentesco habría que multiplicar esta cifra como mínimo por dos y como máximo por 2,4, dependiendo del patrimonio preexistente antes de recibir el regalo. Así en un caso extremo, con el tipo máximo del 34% y el coeficiente del 2,4 se pagaría el 81,6% de impuestos . En el supuesto de los familiares directos este coeficiente multiplicador es 1, por lo que se aplica el tipo básico que recoge la ley de sucesiones y donaciones.

En la mayor parte de los casos, los regalos de boda no pasan por este proceso tributario al ser pequeñosdetalles. Sin embargo, Hacienda podría pedir cuentas al particular si ve grandes movimientos de capital. En este supuesto, el particular tendría que demostrar que se trata de un regalo por el enlace, ya que, si no este aumento tributaría como una ganancia de patrimonio dentro del IRPF.

En el caso de demostrar que se trata de un regalo por boda, y por tanto paga impuestos como donación, si se ha pasado el plazo de 30 días que recoge la ley como máximo para pagar el tributo podrá ser sancionado. Como norma general este tipo de sanciones suele ser del 50% del valor. Hacienda tiene un máximo de cuatro años para revisar este tipo de movimientos.

Las bonificaciones de las comunidades autónomas a este tipo de impuestos se refieren únicamente al grupo I y II, es decir al de los familiares en grado directo. “En los Grupos I y II se establece una bonificación del 99% en Madrid. En Castilla-La Mancha se aplica una deducción del 95%. En la Comunidad Valenciana existe una bonificación del 99 por 100 con límite de 420.000 euros, siempre que el patrimonio preexistente sea inferior a 2.000.000 de euros”, según recoge el Consejo General de economistas en su informe sobre Panorama de la Fiscalidad

Además apuntan que en las Islas Baleares solo se paga el 7% de la base liquidable. En Aragón no tributan las donaciones de padres a hijos o entre cónyuges con un límite de 300.000 euros. Además, Cataluña y Galicia han establecido una tarifa para estas donaciones entre parientes cercanos con tipos del 5% al 9%.